Torna al blog

Condividi:

Investire

26 nov 2024

Obbligazioni: Investire in Sicurezza e Massimizzare i Ritorni

Le obbligazioni rappresentano uno degli strumenti finanziari più conosciuti e utilizzati dagli investitori, grazie alla loro natura relativamente stabile e alla capacità di generare rendimenti prevedibili.

Ma cosa sono esattamente, come funzionano e come si può investire in esse in modo efficace?

In questo articolo esploreremo tutti gli aspetti essenziali delle obbligazioni, con un focus particolare sui BTP, così da aiutarti a capire se possono essere una valida opzione per il tuo portafoglio.

Cosa sono le Obbligazioni?

Le obbligazioni, chiamate anche Bond, sono titoli di debito emessi da enti pubblici come governi (Government Bond) o da società private (Corporate Bond).

Quando acquisti un'obbligazione, in pratica stai prestando denaro all'emittente in cambio di un rendimento, che viene pagato sotto forma di interessi periodici (la cosiddetta "cedola") e del rimborso del capitale a scadenza.

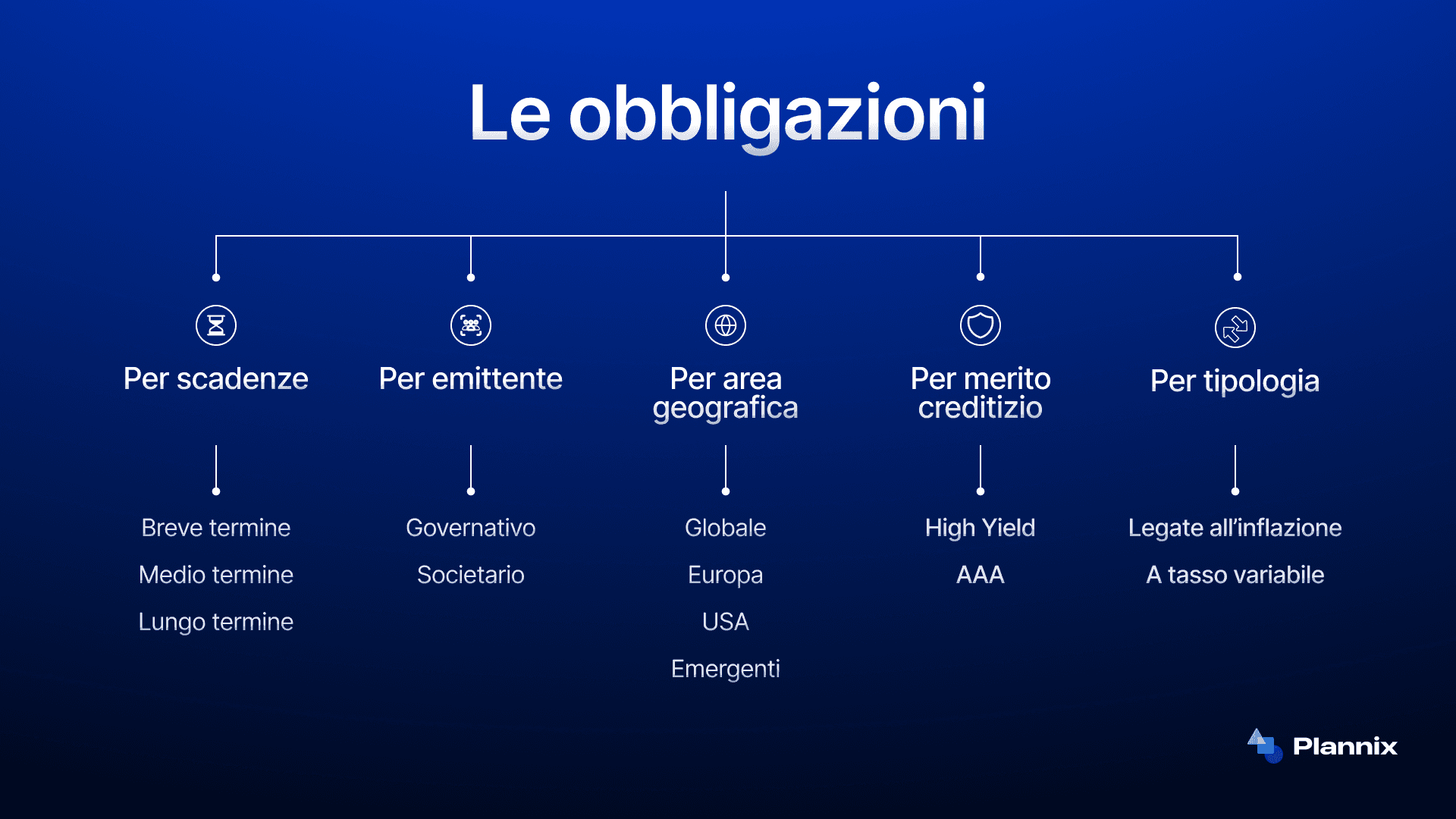

Classificazione delle obbligazioni

Esistono diversi criteri di classificazione delle obbligazioni.

Ogni criterio mette in evidenza caratteristiche specifiche di questi strumenti finanziari, aiutando gli investitori a scegliere quelli più adatti alle proprie esigenze e al proprio profilo di rischio.

Scadenza: La durata residua dell'obbligazione (breve, medio o lungo termine).

Emittente: Chi emette l'obbligazione (governi, aziende, enti sovranazionali).

Area Geografica: Il mercato di riferimento dell'obbligazione (es. globale, emergente, Europa).

Merito Creditizio: Il rating che valuta la capacità dell'emittente di ripagare il debito (AAA per alta qualità, High Yield per maggiore rischio).

Tipologia: Le caratteristiche tecniche del titolo (es. tasso fisso, variabile, legato all’inflazione).

Elementi fondamentali delle obbligazioni

Ogni obbligazione, poi, è caratterizzata da alcuni elementi fondamentali che ne definiscono il funzionamento.

Il valore nominale: rappresenta l'importo che verrà rimborsato dall'emittente alla scadenza del titolo.

In altre parole, è la somma che l'investitore presta inizialmente e che sarà restituita alla fine del periodo concordato. Questo valore è cruciale perché determina la base per calcolare le cedole e il rendimento.

La cedola, cioè il tasso di interesse che l'emittente paga periodicamente all'investitore come compenso per il prestito ricevuto.

Questo pagamento può avvenire con cadenza trimestrale, semestrale o annuale. La cedola è generalmente fissa, ma in alcuni casi può essere variabile, legata ad un indice o all'inflazione.

La scadenza, ovvero la durata dell'obbligazione.

Si tratta del periodo che intercorre tra l’emissione e il rimborso del valore nominale. Le obbligazioni possono avere scadenze brevi (da pochi mesi a pochi anni) o lunghe (anche oltre i 30 anni).

La durata influenza il rischio e il rendimento: obbligazioni a breve termine tendono ad avere meno rischio, mentre quelle a lungo termine offrono generalmente rendimenti più elevati per compensare l’esposizione al rischio di tasso d’interesse.

Il rendimento effettivo, cioè il guadagno complessivo dell’investitore, che dipende dal prezzo di acquisto del titolo, dalle cedole percepite durante la durata e dal rimborso finale del valore nominale.

Questo parametro è fondamentale per confrontare le obbligazioni con altre opportunità di investimento, poiché fornisce una misura realistica del ritorno economico in base alle condizioni di mercato.

In sintesi, le obbligazioni sono una sorta di "prestito" che gli investitori fanno agli emittenti, ricevendo in cambio un rendimento predefinito.

Vantaggi e rischi delle Obbligazioni

Grazie alla loro semplicità e al rendimento garantito, le obbligazioni sono spesso considerate un investimento più stabile rispetto ad asset più volatili come le azioni, rendendole una scelta interessante per molti investitori.

Tuttavia, è fondamentale capire che, pur essendo strumenti generalmente associati a un rischio moderato, non sono privi di potenziali criticità.

Approfondiamo sia i vantaggi che i rischi legati a questo strumento.

Vantaggi delle obbligazioni

Uno dei principali motivi per cui gli investitori scelgono le obbligazioni è la loro stabilità.

Questi strumenti offrono flussi di cassa prevedibili grazie alle cedole, che vengono pagate periodicamente, fornendo un reddito costante.

Questo aspetto le rende particolarmente adatte a chi cerca di bilanciare un portafoglio o a chi ha bisogno di un flusso di reddito regolare, ad esempio gli investitori con obiettivi a breve termine.

Le obbligazioni sono anche un ottimo strumento di diversificazione.

In un portafoglio che include principalmente asset più rischiosi, come le azioni, le obbligazioni possono agire come stabilizzatori, riducendo la volatilità complessiva.

Questo è particolarmente vero per le obbligazioni governative di alta qualità, che tendono a mantenere il loro valore o addirittura a guadagnare in periodi di turbolenza sui mercati azionari.

(Abbiamo approfondito il tema diversificazione in questo articolo).

Un altro vantaggio chiave è la promessa di restituzione del capitale a scadenza, soprattutto quando si investe in obbligazioni governative o emesse da aziende con rating elevato.

Questi strumenti hanno una probabilità molto bassa di default (rischio di insolvenza), il che significa che l'emittente è altamente affidabile e restituirà il capitale investito alla scadenza.

Per questo motivo, le obbligazioni vengono spesso percepite come una scelta sicura per chi desidera preservare il capitale nel tempo.

Rischi delle obbligazioni

Nonostante i vantaggi, è importante riconoscere che non tutte le obbligazioni sono uguali e che esistono rischi specifici legati a questo tipo di investimento.

Rischio di credito, che dipende dall’affidabilità dell’emittente.

Il rischio che la società o il governo che emette l’obbligazione fallisca, riducendo o facendo andare a zero il valore dell’obbligazione.

Le obbligazioni governative di paesi economicamente solidi, come Germania o Stati Uniti, sono considerate a basso rischio, mentre quelle emesse da aziende o da governi di paesi emergenti possono comportare un rischio di default più elevato.

Rischio di tasso d’interesse.

Quando i tassi di interesse di mercato aumentano, il valore delle obbligazioni esistenti tende a diminuire.

Questo accade perché le obbligazioni emesse in precedenza, con cedole più basse, diventano meno attraenti rispetto a quelle nuove che offrono rendimenti più elevati.

Di conseguenza, gli investitori che vendono obbligazioni prima della scadenza potrebbero subire una perdita in conto capitale.

Rischio di inflazione.

Se il tasso d'inflazione supera il rendimento offerto da un'obbligazione, il potere d'acquisto del capitale e degli interessi ricevuti si riduce.

Questo è particolarmente rilevante per le obbligazioni a lungo termine, che possono vedere il loro rendimento reale eroso da un’inflazione inattesa.

Rischio di liquidità.

Si verifica quando un investitore ha difficoltà a vendere un'obbligazione sul mercato secondario senza accettare uno sconto significativo sul prezzo.

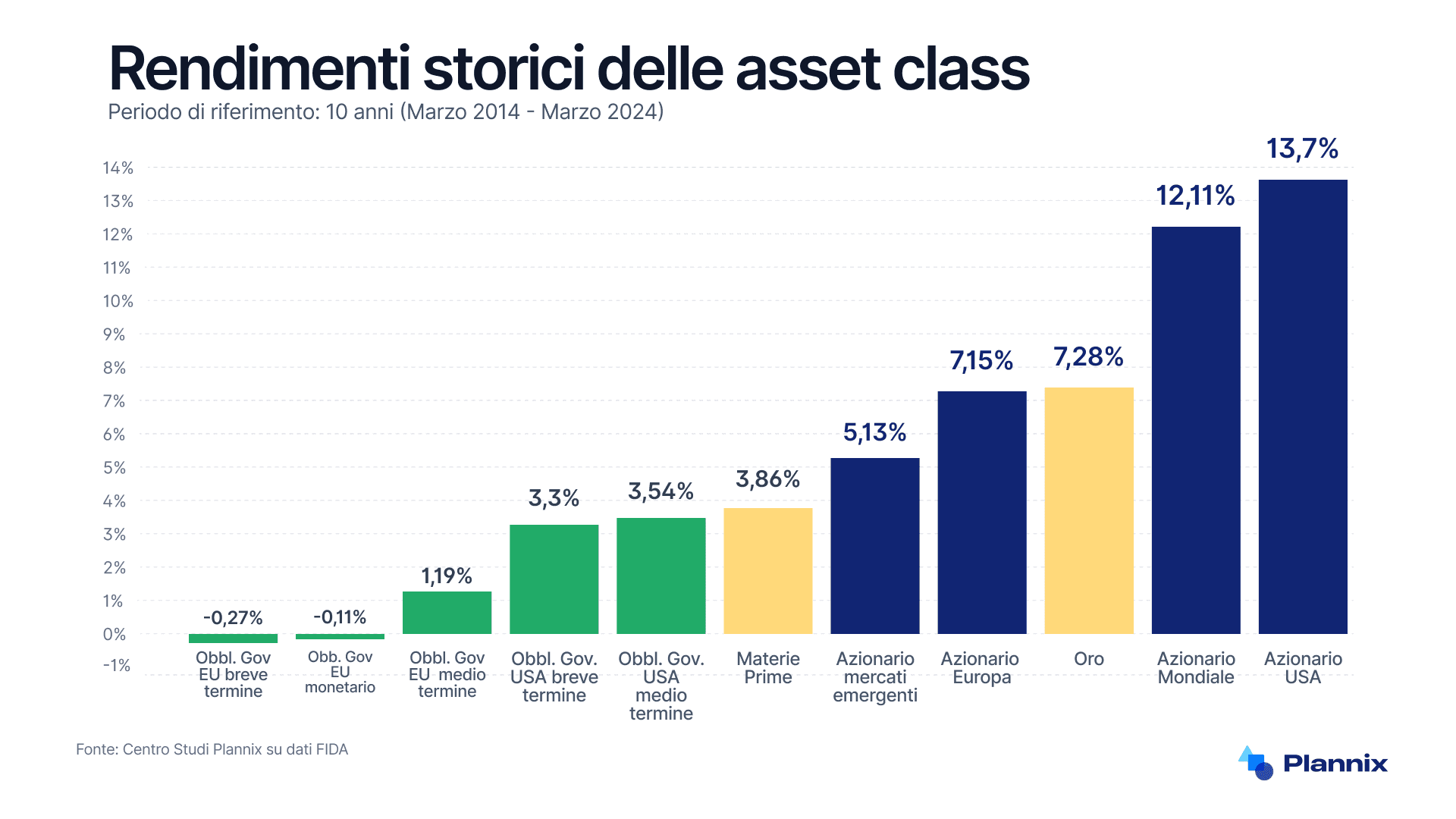

Come dimostra il grafico, i rendimenti delle obbligazioni possono variare notevolmente in base alla durata, all'emittente e al contesto economico.

Ecco perché è importante fare una valutazione attenta prima di investire.

Focus sui BTP: Conviene Davvero Investire?

I BTP (Buoni del Tesoro Poliennali) sono obbligazioni emesse dallo Stato italiano e rappresentano uno degli strumenti di investimento più conosciuti e utilizzati dai risparmiatori italiani.

Con scadenze che possono variare da 3 a 50 anni, i BTP offrono un'opportunità di investimento semplice e, grazie alla garanzia del governo, sono percepiti come un’opzione sicura per chi cerca stabilità e rendimenti prevedibili.

Tuttavia, c’è una lezione fondamentale che ogni investitore deve tenere a mente: i rendimenti alti sono spesso il riflesso di rischi altrettanto elevati.

Quando un titolo di Stato come un BTP inizia a offrire tassi di interesse "da capogiro", la ragione è quasi sempre legata a problemi sottostanti all’economia del Paese emittente: debito pubblico insostenibile, instabilità politica o difficoltà economiche. È il mercato che, di fatto, richiede una "compensazione" per il rischio percepito.

Questo non significa che le obbligazioni siano un cattivo investimento in assoluto.

Al contrario, le obbligazioni hanno un ruolo fondamentale in un portafoglio bilanciato, ma vanno utilizzate con intelligenza.

Concentrarsi su un’unica obbligazione, soprattutto emessa da Stati con fragilità economiche, espone l’investitore a rischi evitabili.

La chiave sta nella diversificazione, che riduce l’impatto negativo di eventuali default o problemi specifici di un emittente.

Anziché puntare tutto su BTP o altre obbligazioni sovrane singole, ha più senso costruire un paniere diversificato, includendo obbligazioni di diversi emittenti, con scadenze differenti e magari distribuite su varie aree geografiche.

Inoltre, questo paniere di obbligazioni dovrebbe essere integrato in una strategia di investimento personalizzata, che tenga conto:

degli orizzonti temporali: breve, medio o lungo termine;

degli obiettivi finanziari specifici: sicurezza, crescita del capitale o generazione di reddito;

della tolleranza al rischio dell’investitore.

In sintesi, le obbligazioni rappresentano una componente importante in un portafoglio diversificato, ma non possono costituirne l’unico pilastro. La chiave del successo è adottare una strategia di lungo termine, fondata su equilibrio e scelte razionali.

Vuoi scoprire di più su come costruire un portafoglio bilanciato? Iscriviti alla nostra newsletter: ogni settimana riceverai consigli pratici e aggiornamenti sul mondo della finanza personale.

Condividi: